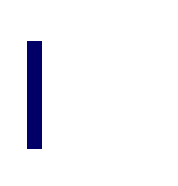

Continúa el ajuste en los mercados de renta variable internacional. El S&P 500 retrocedió un 1,55% la pasada semana y el EuroStoxx 50 otro 1,21%. Actualmente nos encontramos con valoraciones similares a hace un mes y no se observan catalizadores de enjundia que puedan cambiar esta situación de cierto cansancio en los mercados. Mientras, la situación económica continúa con un buen tono en EE.UU. y en Europa también parece desperezarse y se empiezan a ver una mejora de datos (Ver primer gráfico abajo). Pero esta marcha positiva parece haber sido ya descontada por los mercados y ahora necesitaría algún otro aliciente para continuar con su ciclo alcista.

Las sombras de preocupación con las que los conflictos geopolíticos cubren los mercados tampoco han ayudado este último mes. Aunque, si no se produce una mayor escalada, no deberían hacer descarrilar la evolución natural dependiente del ciclo que llevan los mercados. El caso del ataque de Irán con drones y misiles sobre Israel del pasado fin de semana y su reflejo en el comportamiento de las criptomonedas que cotizaban en ese momento, las cuales sufrieron caídas generalizadas, es un ejemplo del impacto que una escalada de un conflicto puede tener en los activos de riesgo. Sin embargo, las escaladas que se producen son sobre una escalera mecánica que baja de manera que en poco tiempo volvemos a la situación inicial.

La inflación que se está resistiendo a acercarse al objetivo del 2%, como hemos visto esta semana en el caso de la inflación de Estados Unidos, repuntando en lugar de reducirse, aleja una reducción de tipos más rápida que podría ser un buen catalizador para que las revalorizaciones de bolsas y bonos se retomarán. Ahora solo queda la posibilidad de riesgo de recesión para que las bajadas de tipos insuflen energía al mercado y esta situación está actualmente totalmente borrada de las previsiones del mercado.

El otro factor que queda para descongelar la frialdad actual del mercado son los resultados empresariales del primer trimestre, que esta semana empiezan a publicarse. No se espera que los resultados de las compañías sean malos, pero tampoco que ofrezcan un crecimiento importante después de la mejoría del pasado año. En cualquier caso el foco del mercado se dirigirá a ellos las próximas semanas.

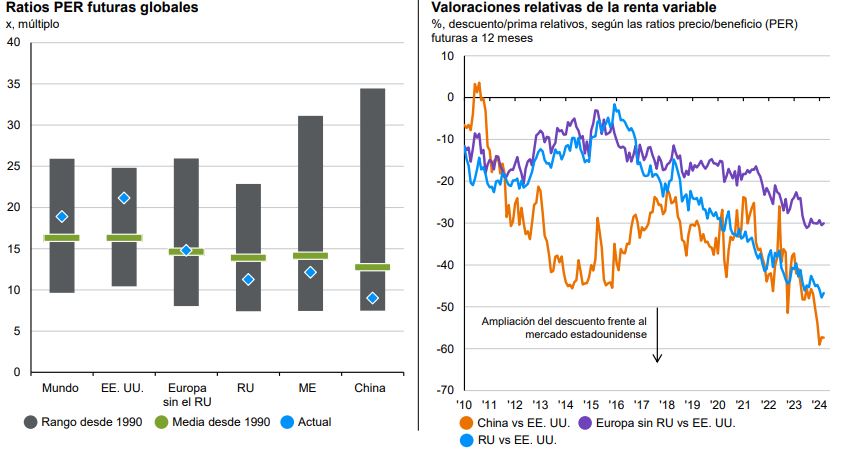

La oportunidad en un momento como este puede venir de la dispersión de las valoraciones con que nos encontramos y en el mercado de divisas. Dispersión por tamaño de compañías y por regiones. Podemos ver una rotación desde grandes compañías hacia compañías de menor capitalización cuyas valoraciones han hecho un recorrido menor. Desde el punto de vista regional la renta variable europea y británica está más barata en términos relativos y les favorece la mejora de datos económicos en el viejo continente (ver segundo gráfico abajo)

El mensaje de Christine Lagarde tras la reunión de política monetaria del BCE de la pasada semana presentaba alguna divergencia con respecto al de la Reserva Federal y a pesar de transmitir que continúan dependiendo de datos de inflación para iniciar las bajadas de tipos, parece firme que en junio se producirá la primera. Si no se coordina en las bajadas con la Reserva Federal, el dólar se fortalecerá respecto al euro en los próximos meses. Puede que por esto mismo el BCE no vaya a ser tan independiente de la FED en sus decisiones como transmite, porque un dólar más caro puede no ser adecuado para la economía europea, pero no parece un error sobre ponderar el dólar en nuestras carteras a corto plazo.